Receita Federal: Conheça o supercomputador - T-Rex e o software Harpia a novas armas contra a sonegação fiscal.

O T-Rex, um supercomputador montado nos Estados Unidos que leva o nome do devastador Tiranossauro Rex, e o software Harpia, desenvolvido por engenheiros do ITA (Instituto Tecnológico de Aeronáutica) e da Unicamp e batizado com o nome da ave de rapina mais poderosa do país, são as mais novas armas da Receita Federal do Brasil para combater a sonegação fiscal e elevar a arrecadação.

A partir de janeiro de 2006, a Receita coloca em operação um equipamento capaz de cruzar informações – com rapidez e precisão – de um número de contribuintes equivalente ao do Brasil, dos EUA e da Alemanha juntos.

O projeto de aquisição e instalação do T-Rex, fabricado pela IBM e que pesa aproximadamente uma tonelada, levou seis meses. Está instalado no Serpro (Serviço Federal de Processamento de Dados), em São Paulo.

O novo software, em desenvolvimento por pesquisadores dos dois centros paulistas de tecnologia, vai permitir que, a partir de uma técnica de inteligência artificial (combinação e análise de informações de contribuintes), sejam identificadas as operações de baixo e alto riscos para o fisco isto é, se há ou não indícios de fraude.

Esse programa de computador faz parte do projeto Harpia, que vai integrar e sistematizar as bases de dados da Receita, além de receber informações de outras fontes, como secretarias estaduais da Fazenda, e de investigações já realizadas, como a CPI do Banestado.

Informação em segundos:

Com esse computador e software, a Receita terá uma análise do contribuinte em segundos. Processos de empresas que levam até um ano para ser analisados poderão ser concluídos em uma semana, afirma Paulo Ricardo de Souza Cardoso, secretário-adjunto da Receita, responsável pela área de fiscalização, tecnologia e administração tributária.

Na primeira fase, o supercomputador e o novo software cuidarão da área aduaneira. O setor de comércio externo foi escolhido por causa do aumento dos negócios entre o Brasil e o exterior, do peso das exportações e das importações na economia e do grande número de fraudes envolvendo o comércio internacional.

O Brasil utiliza automação desde 1996 nas exportações e desde 1997 nas importações para inspecionar as operações. Mas a Receita entende ser imprescindível agregar mecanismos de análise de riscos a esse modelo. Pode-se dizer que, em oito anos, a rotina automática de seleção não sofria alteração substancial, permanecendo baseada na natureza da operação registrada – e não no nível de risco identificado. Agora, vamos nos antecipar a qualquer tipo de fraude que venha a ocorrer.

Carlos Henrique Costa Ribeiro, chefe do Departamento de Teoria da Computação do ITA, que coordena uma equipe de 20 técnicos que trabalham na elaboração do software, diz que a novidade do sistema é a capacidade que ele terá de aprender com o “comportamento” dos contribuintes para detectar irregularidades.

A partir de informações de várias fontes, o sistema vai analisar os relacionamentos das empresas, tanto com pessoas físicas (como um advogado) como com jurídicas. Terá condição de identificar se o contribuinte negocia com ‘laranjas’ ou empresas ‘fantasmas, afirma o pesquisador do ITA.

O novo banco de dados da Receita vai armazenar informações sobre as empresas e seus negócios, como tributos recolhidos por ela e seus sócios, exportações e importações realizadas, ocorrências de falhas nas operações de compra e venda no mercado externo e até se há envolvimento com atividades ilícitas, como contrabando de armas e narcotráfico. Esses dados vão compor um histórico de cada contribuinte.

Cardoso informa que todo o arsenal tecnológico será utilizado para combater diversos crimes –lavagem de dinheiro, tráfico de drogas, contrabando de armas e uso de “fantasmas” para importar ou exportar.

É preciso ter um controle estrito sobre os fluxos cambiais. As infrações, como lavagem de dinheiro, acabam funcionando como uma espécie de incentivo a atividades criminosas, devendo ser rigorosamente combatidas.

A Receita quer evitar, segundo Cardoso, que as empresas tragam dinheiro “sujo” para a economia, com operações super ou subfaturadas no mercado externo.

Casos como o da exportação fictícia de açúcar e de derivados de soja, que causaram rombo de cerca de R$ 2 bilhões aos cofres públicos, como revelou a Folha, e o da Daslu, maior loja de artigos de luxo do país, suspeita de subfaturar importações, poderiam ser detectados por esse novo sistema, segundo a Folha apurou com técnicos da Receita em São Paulo.

Dessa forma, será possível acompanhar de perto setores que apresentam problemas, como bebidas, cigarros e combustíveis [considerados campeões de sonegação]. Se a carga tributária de um determinado setor não for compatível com a arrecadação estimada, será possível identificar quais empresas estão com ‘desvio de conduta’. E a fiscalização, nesse caso, será acionada, afirma o secretário-adjunto da Receita.

O QUE SERÁ CRUZADO:

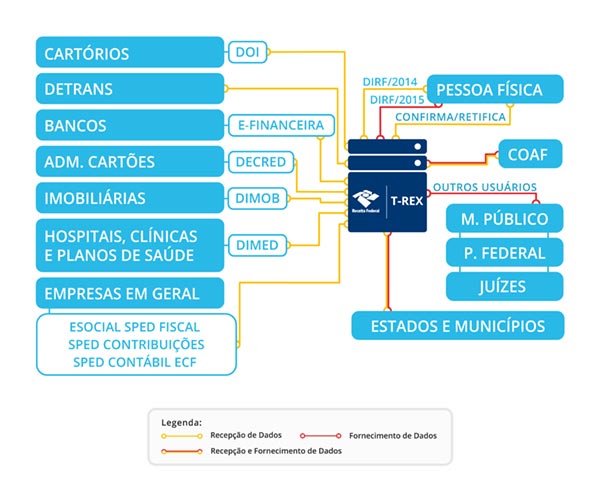

Todos devem começar a acertar a sua situação com o Leão, pois neste ano o Fisco começa a cruzar mais informações, e já em 2016 estará cruzando praticamente tudo.

As informações que envolvam CPF ou CNPJ serão cruzadas on-line com:

CARTÓRIOS: Checar os bens imóveis – terrenos, casas, apartamentos, sítios, construções;

DETRANS: Registro de propriedade de veículos, motos, barcos, Jet-skis, etc.;

BANCOS: cartões de crédito, débito, aplicações, movimentações, financiamentos;

EMPRESAS EM GERAL: Além das operações já rastreadas (Folha de pagamentos, FGTS, INSS, IRRF, etc.), passam a ser cruzadas as operações de compra e venda de mercadorias e serviços em geral, incluídos os básicos (luz, água, telefone, saúde), bem como os financiamentos em geral. Tudo através da Nota Fiscal Eletrônica . Tudo isso nos âmbitos Municipal, Estadual e Federal, amarrando pessoa física e pessoa jurídica através destes cruzamentos e podendo, ainda, fiscaliza os últimos 5 (cinco) anos.

MODERNIDADE DO SISTEMA:

Este sistema é um dos mais modernos e eficientes já construídos no mundo, e logo estará operando por inteiro. Só para se ter uma idéia, as operações relacionadas com cartão de crédito e débito foram cruzadas em um pequeno grupo de empresas varejistas no fim do ano passado, e a grande maioria deles sofreram autuações enormes, pois as informações fornecidas pelas operadoras de cartões ao fisco (que são obrigados a entregar a movimentação), não coincidiram com as declaradas pelos lojistas.

Este cruzamento das informações deve, em breve, se estender a um número muito maior de contribuintes, pois o resultado foi “muito lucrativo” para o governo.

FOCO NAS EMPRESAS DO SIMPLES:

Sua empresa é optante do Simples Nacional? Veja esta curiosidade inquietante:

TRIBUTAÇÃO PELO LUC RO REAL: Maioria das empresas de grande porte.

Representam apenas 6% das empresas do Brasil e são responsáveis por 85% de toda arrecadação nacional;

TRIBUTAÇÃO PELO LUCRO PRESUMIDO: Maioria das empresas de pequeno e médio porte. Representa 24% das empresas do Brasil e são responsáveis por 9% de toda arrecadação nacional;

TRIBUTAÇÃO PELO SIMPLES NACIONAL: 70% das empresas do Brasil e respondem por apenas 6% de toda arrecadação nacional. OU SEJA, é nas empresas do SIMPLES que o FISCO vai focar seus esforços, pois é nela onde se concentra a maior parte da informalidade, leia-se, sonegação!

INFORMALIDADE DEVERÁ DIMINUIR:

Acredita-se que muito em breve, a prática da informalidade tende a diminuir muito! A recomendação é de que as empresas devem se esforçar cada vez mais no sentido de ir acertando os detalhes que faltam para minimizar problemas com o FISCO.

DIMOF:

Com fundamento na Lei Complementar nº 105/2001 e em outros atos normativos, o órgão arrecadador - fiscalizador apressou-se em publicar a Instrução Normativa RFB nº 811/2008, criando a Declaração de Informações sobre Movimentação Financeira (DIMOF), pela qual as instituições financeiras têm de informar a movimentação de pessoas físicas, se a mesma superar a ínfima quantia de R$ 5.000,00 no semestre, e das pessoas jurídicas, se a movimentação superar a bagatela de R$ 10.000,00 no semestre. A primeira DIMOF foi apresentada em 15 de dezembro de 2008.

DECLARAÇÃO DE IMPOSTO DE RENDA JÁ PRONTA PELO FISCO PREVIAMENTE:

O acompanhamento e con trole da vida fiscal dos indivíduos e das empresas ficará tão aperfeiçoado que a Receita Federal passará a oferecer a declaração de Imposto de renda já pronta, para validação do contribuinte, o que poderá ocorrer já daqui a dois anos.

PRIMEIRA ETAPA JÁ INICIADA EM 2008, 37.000 CONTRIBUINTES:

Apenas para a primeira etapa da chamada Estratégia Nacional de Atuação da Fiscalização da Receita Federal para o ano de 2008 foi estabelecida a meta de fiscalização de 37 mil contribuintes, pessoas físicas e jurídicas, selecionados com base em análise da CPMF, segundo publicado em órgãos da mídia de grande circulação.

CRIAÇÃO DO SISTEMA NACIONAL DE INFORMAÇÕES PATRIMONIAIS DO CONTRIBUINTE:

O projeto prevê, também, a criação de um sistema nacional de informações patrimoniais dos contribuintes, que poderia ser gerenciado pela Receita Federal e integrado ao Banco Central, Detran, e outros órgãos.

PENHORA ON LINE:

Para completar, já foi aprovado um instrumento de penhora on line das contas correntes. Por força do artigo 655-A, incorporado ao CPC pela Lei nº 11.382/2006, poderá requerer ao juiz a decretação instantânea, por meio eletrônico, da indisponibilidade de dinheiro ou Bens do contribuinte submetido a processo de execução fiscal.

REVISÃO DE PROCEDIMENTOS E CONTROLES CONTÁBEIS:

Tendo em vista esse arsenal, que vem sendo continuamente reforçado para aumentar o poder dos órgãos fazendários, recomenda-se que o contribuinte promova revisão dos procedimentos e controles contábeis e fiscais praticados nos últimos cinco anos.

A RECEITA ESTÁ TRABALHANDO MESMO:

Hoje a Receita Federal tem diversos meios (controles) para acompanhar a movimentação financeira das pessoas. Além da DIMOF, temos a DIRPF, DIRPJ, DACON. DCTF, DITR, DIPI, DIRF, RAIS, DIMOB, SPED, etc. etc.. Ou seja, são varias fontes de informações.

TESTES DO SISTEMA:

Esse sistema HARPIA, já estava em teste desde 2006 quando foi instalado , e agora está trabalhando pra valer. Com a entrada em vigor da nota fiscal eletrônica e do SPED, que começou pra valer em 2009, ai é que a situação vai piorar, ou melhor, melhorar a arrecadação.

Todo cuidado é pouco: a partir de agora todos devem ter controle de todos os gastos no ano e verificar se os rendimentos ou outras fontes são suficientes para comprovar os pagamentos, além das demais preocupações, como lançar corretamente as receitas, bens, etc.

Fonte: ADPTAÇÃO E FECOMÉRCIO

Comentários

Postar um comentário